股市风云、变幻莫测,没有任何投资者可以保证在股市中永远立于不败之地。市场上有很多优秀的投资者,投资策略和方法可以拿来作为借鉴,但是务必要明白的是,别人的思想即使是精髓也永远是别人的,最重要的是如何在浩如烟海的理论中找到最适合自己的,并将其转化为自己的投资风格,这需要长时间的实践积累。因此,投资者进入实战以后,一定要注重知识的积累和融会贯通,根据自己的偏好,不断调整投资策略,久而久之一定会形成自己的投资风格。

![图片[1]-这是我见过最透彻的文章:赚钱这件事其实很简单,这才是大道至简-网创特工](https://wangchuangtegong.com/wp-content/uploads/replace/02b038a066f0421ef9b2e38b50e0392a.png)

在股市中,专业的技术分析是从来不预测行情,技术分析只是交易系统中的一部分。它就像汽车的轮子,它只负责跑多少路,而真正的核心部分是发动机(资金管理)和驾驭汽车的人(交易者)。技术分析属于统计学范畴,给出的只是一个概率上的判断结果。也就是说,技术指标只能给我们发出买卖信号,而不可能告诉我们市场一定会发生什么事情。交易者如果能够真正理解技术分析的真正意义,也许就能向“稳赢利器”迈进了一大步!遗憾的是很多人似乎并不明白这么简单的道理。

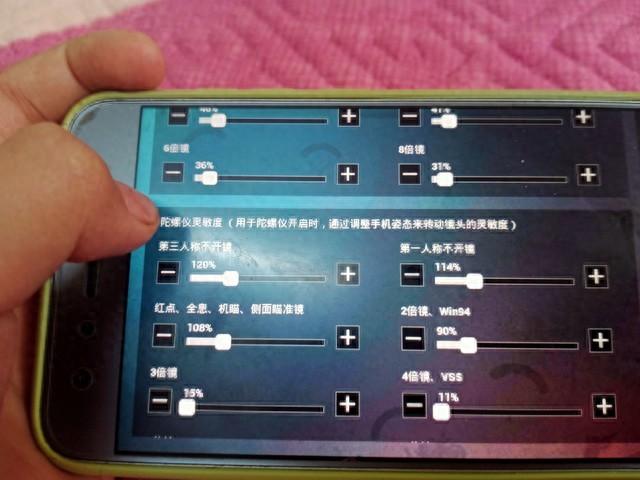

在运用技术指标时,存在着两种完全对立的理念。一种是趋势理念;一种是震荡理念。前者因为上涨而买入股票;后者因为下跌而买入股票。前者是使用以均线系统为首的“趋势指标”;后者是使用以KDJ指标为首的“振荡指标”。也许技术分析就是在这两种水火不相容的思想上建立起来的。使用技术指标的关键就是,在某个特定市场找到适合其波动性的技术指标;或者说找到适合某种指标的符合一定波动性特征的市场。

通常,对于多数行情来说,放大观察周期来看都处于震荡之中,缩小观察周期来看都处于趋势之中。例如,一段之字形震荡行情,由三段更低一级别的趋势行情构成。也可以说,每一段单边行情或趋势行情都可能处在一个更大级别的震荡行情之中。任何市场在不同的周期上可能分别呈现趋势和震荡这两种特征,我们要使用合理的技术分析来应对不同特征的波动形态。在呈现明显趋势特征的市场中,使用均线系统来把握趋势行情;在呈现明显震荡特征的市场中,使用KDJ类的振荡指标来进行超买与超卖分析。

当然,市场的波动很难经常走出完美的趋势或震荡行情。我们说的明显趋势特征,并不是绝对趋势特征。在不同的阶段,市场也会表现出整理特征,只不过趋势特征要高于整理特征。例如,上证指数从2006年1月到2007年10月,以6124点为顶点的牛市行情;从2014年8月到2015年6月,以5178点为顶点的牛市行情。这两波牛市中,上证指数体现出了明显的上升趋势特征。从某种角度来理解技术分析的目的就是,选择合适的周期,并判断其中趋势的转折点。通常我们在日线上,选择具有多头趋势特征的波段行情进行操作。

技术分析方法不是越复杂越好,而是越简单越有效越好。利用两条指标线可以盈利,甚至利用好一条均线也可以盈利。如果达不到这种程度的话,再加上K线的位置与形态,以及量价分析,基本也能达到不错的效果。

既然简单的技术分析方法就能实现盈利,为什么很少有人能实现稳定盈利呢?因为很少有人能专注于一种自己最有优势的方法,只做自己最有把握的行情。很多人不断变换方法,试图抓住更多、更大的行情。交易者需要建立并坚持使用一个经过验证的固定交易系统,而实际情况却是,很少有人能使自己的系统固定下来,而坚持使用同一系统进行上百笔交易的人更是凤毛麟角。

技术指标属于统计学范畴,我们所做的只是概率分析。所以技术指标不能告诉我们市场一定会怎么样!任何技术指标都具有 “盲区”!也许问题就是出现在这里,多数人不能容忍技术指标有瑕疵,他们总是试图追求完美!也许正是由于追求完美,才使得他们离成功越来越远!他们总是自作聪明地想着“好一点”“再好一点”。

当出现一次系统之外的大行情时,交易者倾向于优化系统。如果这种情况出现多次之后,当初系统的优势可能已经被削平。你当初设计这个系统时,思路可能源自容忍一定幅度的回撤,以换取更大的行情。但当你经过优化之后,可能将回撤控制得更小,这必然会导致系统的容错率降低。我们不能“又想马儿跑得快,又想马儿不吃草”,交易系统是一个动态的平衡,它的成本是系统内的组成部分,而我们的盈利也是建立在这个成本之上。

我们进行技术分析的目的是提高操作的胜率和盈亏比。过于追求精确时,反而会使最终的盈利减少。实际上不存在胜率很高,同时盈亏比又很大的系统。进行系统优化往往是使系统更拟合行情,也就是你的方法几乎完全是针对这一段行情的对策,但对以后的行情未必适用。对这段行情把握得越精确,在以后转换波动风格的行情中其适用性就会越低。

在系统的建立过程中,不仅要考虑它的加速能力,更要考虑它的续航能力。想要抓住更多的大行情,就要容忍一些止损或者高位回撤,正因为你放大了一些止损,所以才能捕捉到后面的大行情。交易者应该坚持客观地对待行情,客观地平衡系统,只有这样才能体现出技术分析的概率优势。